Stanovanjska posojila: Bolj dostopna, a občani še vedno previdni

Banke na splošno zaznavajo več povpraševanja po stanovanjskih posojilih v zadnjih mesecih, koliko več, pa so povedali le v Deželni banki Slovenije, kjer ugotavljajo petodstotno rast. Kolikšen delež posojil glede na povpraševanje v resnici odobrijo, ni razkrila nobena banka.

Če primerjamo pogoje, ki jih je moral izpolniti kreditojemalec v obdobju pred finančno krizo leta 2008, s pogoji, ki jih mora izpolniti zdaj, ugotovimo, da jih banke sploh niso spremenile ali pa ne bistveno. Še vedno vsakega posojilojemalca obravnavajo individualno, preverijo njegovo kreditno sposobnost in ustreznost oziroma vrednost zavarovanja, s katerim bo jamčil za odplačilo.

A hkrati v bankah ugotavljajo, da je zaradi posledic gospodarske krize za marsikoga danes kredit teže dostopen. Ljudje so veliko bolj previdni pri teh odločitvah, tudi tisti, ki še imajo službo, saj je še vedno čutiti strah pred izgubo zaposlitve ali vsaj znižanjem plače. Nestabilnost gospodarstva, veliko brezposelnih mladih, začasne službe, nižje plače in odpuščanje so razlogi, ki vplivajo na manjše povpraševanje, saj zmanjšujejo kreditno sposobnost ljudi, pravijo v Sberbank.

Rast povpraševanja v zadnjem času na bankah pripisujejo oživljenemu trgu nepremičnin, tako denimo pravijo v Hypo Alpe Adria. Predvsem po posojilih za obnovo hiš je večje povpraševanje spomladi, opažajo v A banki. V Delavski hranilnici, kjer se obseg stanovanjskih posojil stalno povečuje, pravijo, da je zaradi likvidnostnih presežkov bank zdaj posojilo bolj dostopno kot prej. V Unicreditu pa, da je lažjo pot do njega omogočil padec cen nepremičnin.

Banke se poskušajo posojilojemalcem tudi nekoliko približati. V Banki Celje pravijo, da je zdaj delež lastnih sredstev pri nakupu nepremičnine lahko manjši kot prej, enako velja v Novi KBM, kjer so razmerje med vrednostjo posojila in vrednostjo zavarovanja z zastavo nepremičnine znižali, kar pomeni, da ne zahtevajo tako visokega zavarovanja kot prej. Nasprotno pa v NLB pravijo, da zdaj z zastavo nepremičnine, ki ji je cena v zadnjih letih padla, posojilojemalec dobi manjše posojilo.

Občani lahko najamejo družinski kredit, banke pa preverjajo vse njihove zakonite dohodke in jih upoštevajo pri njihovi kreditni sposobnosti. V prid boljši dostopnosti posojil so tudi obrestne mere. Evribor še vedno pada, vrednost šestmesečnega je 0,088 odstotka, vrednost trimesečnega pa 0,019 odstotka, v nekaterih bankah, denimo v Novi KBM, so znižali tudi obrestne pribitke.

A banka, Gorenjska banka in NLB omogočajo 100-odstotno financiranje nakupa nepremičnine s posojilom. Pod pogojem, da bo kreditojemalec zastavil zadostno vrednost nepremičnin kot jamstvo. V NLB to konkretno pomeni, da je treba denimo za 120 tisoč evrov vredno nepremičnino zastaviti nepremičnine v skupni vrednosti 200 tisoč evrov.

Na vprašanje, kaj se dogaja s stanovanjskimi posojili, lahko odgovorimo: za kreditno sposobne občane so laže dostopna, za tiste, ki so na meji in se hkrati bojijo izgube rednih dohodkov, pa razmere ostajajo enake kot že nekaj zadnjih let. Kot pravijo v bankah, se v resnici ni nič bistveno spremenilo.

Brez lastnih sredstev ne gre

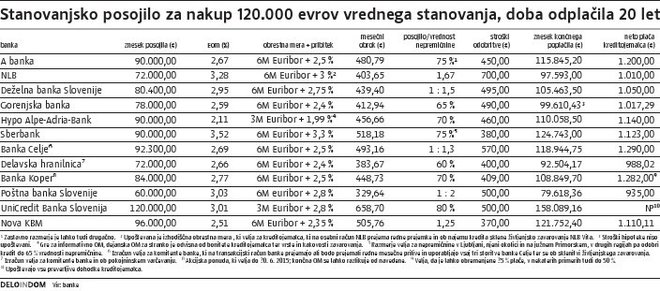

Banke smo prosili, da nam izračunajo, pod kakšnimi pogoji bi lahko dobili posojilo za nakup stanovanja in posojilo za energijsko obnovo hiše. Tokrat niso pripravili izračunov za eno vsoto posojila, temveč smo izhajali iz tega, da kupujemo 120.000 evrov vredno stanovanje. Zanimalo nas je, koliko moramo imeti lastnih sredstev, da bi posojilo sploh lahko dobili, in koliko so nam ga torej pripravljeni odobriti. Tri banke (A banka, Gorenjska banka in NLB) so izrecno napisale, da je nepremičnina lahko 100-odstotno financirana s posojilom, pod pogojem, da je zagotovljeno ustrezno zavarovanje z zastavo nepremičnine, ki jo kupujemo, in v zadostni vrednosti še z zastavo drugih nepremičnin. V drugih niso navedli, ali je 100-odstotno financiranje mogoče ali ne, povedali so le, da mora biti zagotovljeno ustrezno razmerje med vrednostjo posojila in zavarovanjem z zastavo nepremičnine.

Za nakup stanovanja, vrednega 120.000 evrov, je torej treba imeti od 27.700 do 60.000 evrov lastnega denarja, razliko pa lahko dobimo kot posojilo. Preverili smo tudi, kolikšen neto osebni dohodek moramo imeti, da bi nam ga odobrili. Banke so izračunale, da bi morala biti naša plača od 935 do 1290 evrov na mesec, odvisno od zneska, ki so nam ga pripravljene posoditi.

Njihove ponudbe so precej različne, pri vseh pa gre za informativne izračune in veljajo za njihove komitente, ki na tekoči račun prejemajo redne mesečne prilive. Vse so pripravile ponudbo s spremenljivo obrestno mero, večinoma sestavljeno iz šestmesečnega evribora in obrestnega pribitka. Pri obrestnih merah velja previdnost. Evribor je resda nizek in lahko še naprej pada, celo v negativo, a stanovanjska posojila so dolgoročna, običajno 15-, 20-, tudi 30-letna. Ko razmišljamo, da bi se zadolžili, se je treba zavedati, da se evribor lahko obrne navzgor in doseže tudi pet odstotkov in več. Višanje evribora pa pomeni višanje mesečne obveznosti do banke. Zato je toliko bolj pomembno, da je obrestni pribitek, ki je sestavni del spremenljive obrestne mere in je ves čas odplačevanja posojila enak, čim nižji. Na vrednost evribora ne moremo vplivati, lahko pa se z banko pogajamo o fiksnem pribitku in si vsaj tako zagotovimo, da bo seštevek obeh čim manjši. Posojilojemalec ima veliko dela, preden se odloči, pri kateri banki bo najlaže našel skupni jezik in dobil ugodnejšo ponudbo, saj je ta na koncu odvisna od več dejavnikov: kreditne sposobnosti, poslovanja z banko, zavarovanja posojila, uporabe bančnih storitev, kot so elektronska banka, zlati računi in drugi bančni produkti.

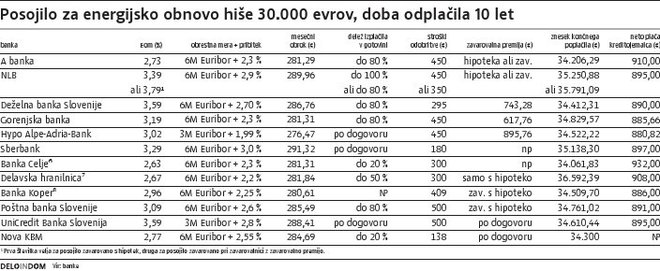

Tudi ko gre za nižje zneske posojila, so ponudbe precej različne. Banke so naredile izračune za posojilo v višini 30 tisoč evrov in dobo odplačila 10 let za energijsko obnovo, ki prav tako spada med stanovanjska posojila. To posojilo lahko v vseh bankah zavarujemo z zastavo nepremičnine, ki jo obnavljamo, nekatere pa omogočajo tudi zavarovanje pri zavarovalnici. Razlika je tudi v tem, kolikšen delež vrednosti lahko dobimo v gotovini. Gre namreč za namensko rabo posojila, zato le redke banke izplačajo 100 odstotkov gotovine, večina izplača do 80 odstotkov, nekatere pa zgolj do 20 odstotkov in razliko po predložitvi predračunov za nabavo materiala in opravljene storitve.